相続税対策

相続発生後に行うことが出来る対策とは

相続税対策は、早目の対応が何より大切。

相続税対策は、早目の対応が何より大切。

「相続対策は生前対策」と言われているように、早い時期から対策を立て、実行した方が効果が大きくなります。

しかし、元気なうちから自分の相続について考えて、相続対策を計画し実行することはなかなか容易ではありません。

「何もしないうちに相続が発生してしまった!」ということはよくあるお話です。

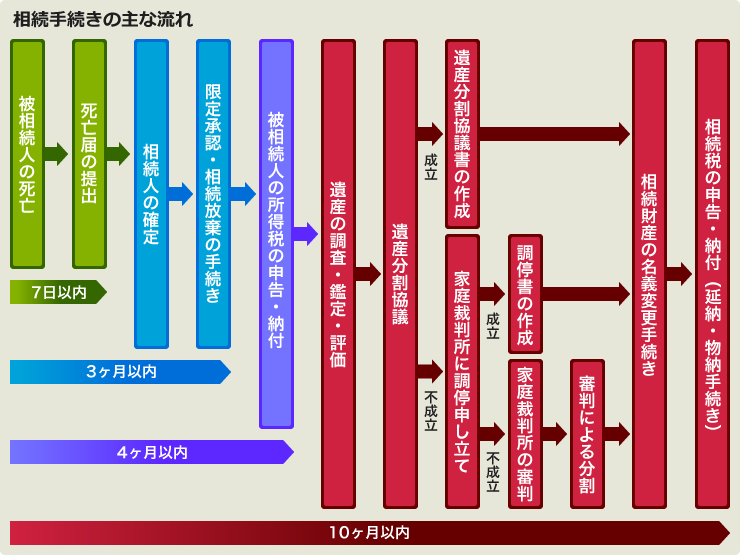

まずは、相続に際しどのような手続きが必要なのかをイメージできるように相続手続きの主な流れを確認しておきましょう。

相続が発生してしまったら

相続が発生してしまったら

相続が発生した後の対策には【限界】があり、大きな効果は期待できませんが、あきらめる必要はありません。

相続発生後にもできる節税がいくつかあります。

土地評価の工夫

相続税法第22条

「相続,遺贈または贈与により取得した財産の価額は取得時における時価による」と定義。

※相続開始時の時価⇒(通常:路線価格)

相続発生後にもできる節税がいくつかあります。

POINT土地の評価額が低いと相続税額を小さく抑えられます。

おさえておきたい土地の評価額のポイント

評価方法は利用しやすい土地のほうが、評価額が高くなります。

評価方法は利用しやすい土地のほうが、評価額が高くなります。

利便性の低い土地は、評価額が低くなります。

利便性の低い土地は、評価額が低くなります。

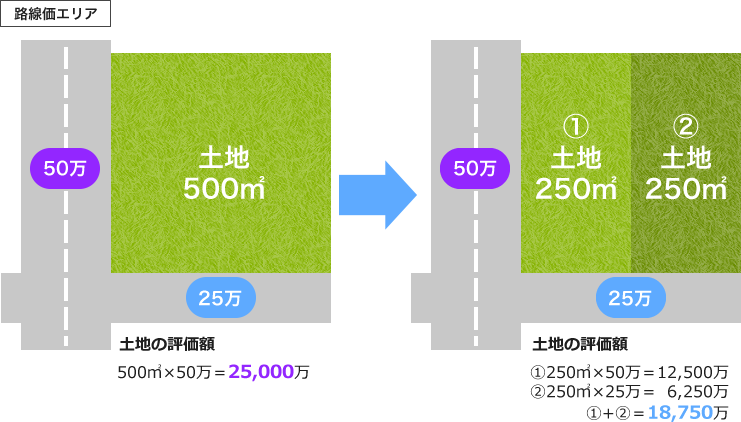

土地を分筆する

例)2つの道路に面している土地を相続する場合、そのまま相続してしまうより、一方の道路にしか面しない、あるいは細長い土地に分割して相続した方が、土地の評価額を下げることが可能。

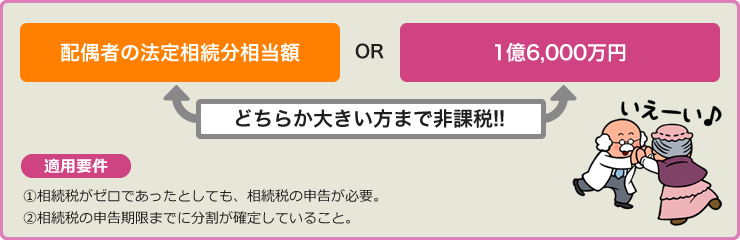

配偶者の税額の軽減を利用する

被相続人の配偶者が、遺産分割や遺贈により実際に取得した正味の遺産額が、次の金額のどちらか多い金額までは配偶者に相続税はかからないという制度です。

相続に際して、背景や状況は千差万別。

以上の例の他もまだ対策はありますので、あきらめずに、さらに詳しく知りたい方や、自分のケースだと何ができるのかわからない方も、お気軽に香陵住販にご相談ください。

土地の評価額見直し

土地の評価額見直し

配偶者の税額の軽減

配偶者の税額の軽減